Renta 2020-21: ¿Por qué es importante la casilla 107 y cuándo se debe rellenar?

Es imprescindible para modificar cualquier error que haya cometido el contribuyente en la Renta, siempre que el cambio favorezca a la Agencia Tributaria.

Realizar la declaración de la Renta no tiene por qué resultar complicado. Hay ocasiones en las que solo se tiene que confirmar el borrador y presentarlo. Sin embargo, otras veces, los contribuyentes deben actualizar algunos datos, con lo que pueden equivocarse. Tampoco debe preocupar en exceso cometer errores, ya que se pueden enmendar aunque la Renta esté ya presentada y hay numerosas herramientas para hacerlo, aunque sí hay que tener en cuenta las diferencias que existen en función de a quién beneficia el cambio que se realice dentro de los plazos previstos. Por ejemplo, si se favorece a la Agencia Tributaria, hay que prestar atención a la casilla 107 de la Renta.

Marcar cuando se hace una declaración complementaria

La casilla 107 es la que hay que marcar cuando se realiza una declaración complementaria, un trámite obligatorio (en lugar de una rectificación) cuando al modificar la declaración lo hacemos a beneficio de Hacienda por no haber incluido anteriormente datos o cálculos que aumentasen nuestro pago al organismo. Por eso, al haber pagado menos de lo debido a la Agencia Tributaria, es necesario regularizar nuestra situación.

En concreto, la Agencia Tributaria explica que “los errores u omisiones padecidos en declaraciones ya presentadas que hayan motivado la realización de un ingreso inferior al que legalmente hubiera correspondido o la realización de una devolución superior a la procedente, deben regularizarse mediante la presentación de una autoliquidación complementaria a la originariamente presentada”. También hay que hacer lo mismo con “aquellas situaciones o circunstancias sobrevenidas que motiven la pérdida del derecho a una reducción o exención ya aplicada en una declaración anterior”.

Cómo realizar el cambio

Si nos encontramos con alguno de los 11 supuestos que la Agencia Tributaria presenta como obligatorios para presentar una declaración complementaria, podremos acceder a nuestro expediente desde el “Servicio de tramitación borrador / declaración (Renta WEB)” del portal Renta 2020. Tras identificarnos con el número de referencia, Cl@ve PIN o con certificado electrónico o DNIe, podremos acceder a los servicios personalizados de Renta. En el apartado “Servicios Disponibles”, deberemos seleccionar “Modificación de declaración”. Después, elegiremos “Modificar declaración presentada” entre todas las opciones disponibles.

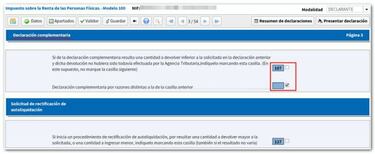

En la página 3 de la declaración elegiremos el tipo de modificación que queremos realizar. Para la declaración complementaria, clicaremos en la casilla 107. “En función de la opción seleccionada puede aparecer una ventana emergente en la que deberá marcar la casilla correspondiente al tipo de declaración complementaria y completar el importe, a ingresar o a devolver, de la anterior declaración presentada”, aclara la Agencia Tributaria.

Después de realizar este proceso, se hará la autoliquidación complementaria: “A tal efecto, se restará del resultado de la autoliquidación complementaria el importe que se ingresó en la autoliquidación originaria, si ésta fue positiva, o bien se le sumará la devolución percibida, si resultó a devolver. El resultado obtenido es la cuota que deberá ser ingresada como consecuencia de la autoliquidación complementaria”.

Plazos y recargos

La declaración complementaria se tiene que realizar antes de que acabe la campaña de la Renta, es decir, el 30 de junio. De lo contrario, el deberá enfrentarse a recargos, cuya cuantía varía en función del tiempo que se retrasen:

- Tres primeros meses: recargo del 5%.

- De tres a seis meses: recargo del 10%.

Noticias relacionadas

- De seis a 12 meses: recargo del 15%.

- A partir de un año: recargo del 20% más los intereses de demora.